2025.08.18

【相続不動産の調べ方】遺品・名寄帳・登記簿のチェックポイントと注意点

相続が発生すると、まず必要になるのが「被相続人(亡くなった方)がどんな不動産を所有していたのか」を正しく把握することです。

不動産は金額が大きく、名義や評価の確認を怠ると、相続トラブルや課税リスクにつながります。

この記事では、相続不動産を漏れなく確認するための調べ方(名寄帳・登記簿・オンラインサービスなど)と注意点を、専門的な観点からわかりやすく解説します。

目次

ステップ1:遺品や書類から不動産の手がかりを探す

相続発生後、まず最初にできるのが自宅での書類確認です。

被相続人が残した書類は、不動産調査の重要な手掛かりになります。

代表的な書類例

- 固定資産税の納税通知書

- 不動産売買契約書

- 権利証(登記済証)や登記識別情報通知

- マンションの管理費請求書

- 銀行ローン契約書や抵当権設定契約書

こうした書類を確認することで、名寄帳や登記にたどり着く前に不動産の所在を把握できることがあります。

ステップ2:名寄帳(固定資産課税台帳)で不動産の有無を確認

次に、市区町村で「名寄帳(なよせちょう)」を取り寄せます。

名寄帳にはその市区町村にある不動産の一覧が記載されており、被相続人の所有状況を整理できます。

自治体によっては「固定資産課税台帳」と呼ばれることもあります。

名寄帳を請求する際の注意点

- 現住所だけでなく、過去の住所や実家所在地も調べる

- 請求には戸籍謄本など、相続人であることを証明する書類が必要

- 複数の市町村に不動産を持っていた可能性があるため、思い当たる自治体すべてに問い合わせる

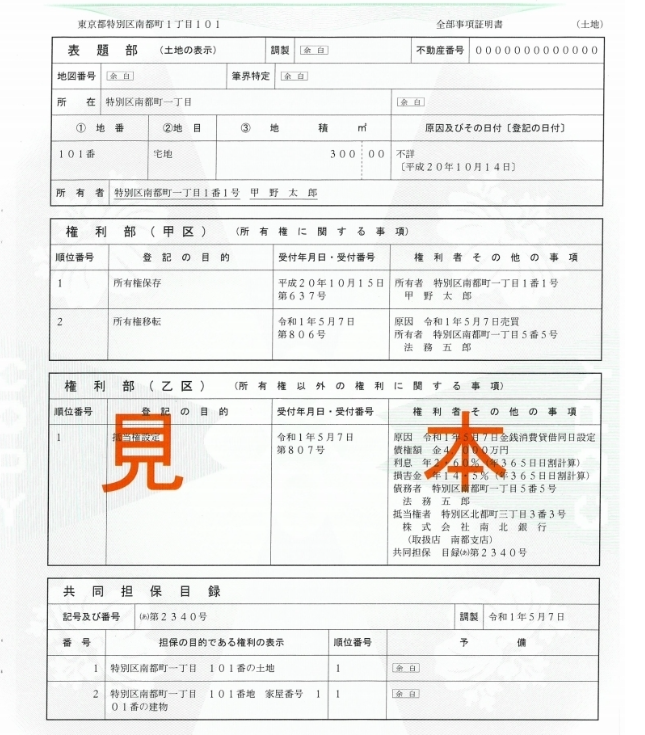

ステップ3:登記簿謄本(登記事項証明書)で名義を確認する

名寄帳で不動産の所在がわかったら、法務局で「登記簿謄本(登記事項証明書)」を取得し、名義が被相続人本人かどうかを確認します。

登記簿からわかる情報

- 不動産の所在地・地番・地目

- 所有者の氏名や持分割合

- 抵当権や賃借権などの権利関係

名寄帳に載っていない課税対象外の不動産が存在する場合もあるため、登記簿での確認は必須です。

補足:オンラインサービスや追加確認方法

役所や法務局に行くのが難しい場合は、法務省の「登記情報提供サービス(インターネット登記情報)」を利用すれば、オンラインで登記内容を確認できます。

見落としやすい相続不動産

相続の場面で特に見落とされやすいのが次のような不動産です。

- 共有名義の土地や建物:登記簿に「共有持分」があれば相続対象になります。

- 課税対象外の不動産(例:山林や原野など):本人も忘れているケースが多く、さらに固定資産税が課税されていない土地は名寄帳に載らないため、見落とされがちです。

- 借地権や底地:土地を貸している場合や借りている場合も権利として相続対象になります。

まとめ:不動産の確認は相続トラブル防止の第一歩

不動産は相続財産の中でも金額が大きく、名義や所在を正しく把握しないと、相続人同士のトラブルや課税リスクにつながります。

遺品の確認から始め、名寄帳・登記簿で裏付けを取り、必要であれば司法書士や不動産会社に相談しましょう。

HEIBEI不動産では、不動産の相続に関するご相談も承っています。

実務経験に基づいたサポートで、安心して次のステップへ進めるようお手伝いいたします。